Conditions

Les investisseurs qui répondent à certaines conditions peuvent, depuis l'année de revenus 2018, récupérer du fisc une partie du précompte mobilier qu'ils ont payé sur les dividendes. Vous découvrirez ci-dessous les conditions précises auxquelles ils doivent répondre.

Cet avantage fiscal ne concerne que les personnes physiques (habitants du Royaume ou non) et non les personnes morales. L'exonération vaut pour chaque contribuable. Chaque conjoint d'un couple marié peut bénéficier de cet avantage fiscal (c'est ce que l'on appelle la 'corbeille d'exonération').

La mesure porte aussi bien sur les actions belges qu'étrangères. Nous entendons par 'dividendes' "tous les avantages attribués par une société aux actions et parts bénéficiaires, quelle que soit leur dénomination, obtenus à quelque titre et sous quelque forme que ce soit". Tous les dividendes ne sont pas concernés. La loi a expressément exclu les dividendes suivants:

- les dividendes versés par (l'intermédiaire) des constructions juridiques (il s'agit ici des entités soumises à la 'Taxe Caïman');

- les dividendes d'organismes de placement collectif ('fonds') ou versés par l'intermédiaire de fonds communs de placement;

- les dividendes provenant d'opérations spéciales de partage (p. ex. des opérations de fusion, la répartition du capital de la société ou le rachat d'actions propres);

- les intérêts requalifiés en dividendes (c'est-à-dire des intérêts qu'une société octroie à son actionnaire/administrateur et qui dépassent certaines limites).

L'ancienne exonération de PM pour les dividendes de sociétés coopératives agréées ou de sociétés à finalité sociale a été supprimée et intégrée dans la nouvelle corbeille d'exonération. Les dividendes de sociétés coopératives agréées (comme Cera ou BRS) sont dès lors désormais soumis aussi, à la source, au précompte mobilier.

Il ne s'agit en outre que des dividendes octroyés ou versés pour l'année 2019.

Pour l'année de revenus 2024 (exercice d'imposition 2025), vous pouvez récupérer un montant maximum de 240 euros de précompte mobilier. Ce qui revient à 800 euros de dividendes (s'ils sont soumis au taux de PM de 30%).

Si vous avez perçu des dividendes sur lesquels différents tarifs de précompte mobilier sont d'application, vous pouvez choisir pour quels dividendes vous demandez cette exonération.

Comme l'exonération ne se fait pas à la source, vous devez en principe toujours payer le précompte mobilier à la perception du dividende. Vous pouvez récupérer le précompte mobilier prélevé en reprenant celui-ci dans votre déclaration à l'impôt des personnes physiques. Le précompte mobilier prélevé est porté en compte avec les impôts que vous devez payer. Si vous ne payez pas d'impôt des personnes physiques, le montant prélevé est remboursé.

Concrètement, il s'agit des codes 1437 et 2437 du formulaire de déclaration des revenus des personnes physiques pour les revenus de l'année 2021 dans lesquels vous pourrez déclarer le précompte mobilier. Vous n'avez pas à mentionner le montant du dividende reçu dans votre déclaration.

Les non-résidents peuvent récupérer le précompte mobilier prélevé par le biais de la déclaration à l'impôt des non-résidents.

Vous êtes non-résident et vous ne devez pas introduire de déclaration fiscale? Dans ce cas, vous devez introduire une demande de remboursement écrite auprès du «conseiller général du Centre Étranger».

- Cette demande doit mentionner les données qui permettront à l’administration de vous identifier et de vous contacter.

- Vous devez également joindre une attestation du statut de non-résident.

- En outre, vous devez joindre des documents probants qui démontrent que vous réclamez à juste titre le remboursement du précompte mobilier (voir la liste des pièces justificatives à la question suivante).

Votre demande doit être introduite au plus tard le 31 décembre de l’année suivant l’année civile au cours de laquelle vous avez perçu les dividendes. Attention: la demande est uniquement valable pour le précompte mobilier effectivement dû (après applications des réductions conventionnelles).

Si les réductions conventionnelles n’ont pas été appliquées, ou ne l’ont pas été entièrement, vous devez introduire une réclamation.

L’A.R. du 28 avril 2019 prévoit que vous devez tenir à la disposition de l’administration les documents qui indiquent:

- quelle société a attribué le dividende;

- quel est le montant brut des dividendes dont l’exonération est demandée;

- quel est le pays de source des dividendes et le montant de l’impôt étranger (lorsqu’il s’agit de dividendes de source étrangère reçus par des habitants du Royaume);

- quel taux de précompte mobilier a été appliqué;

- combien de précompte mobilier a été retenu;

- à quelle date le dividende a été payé ou attribué par la société (lorsqu’il s’agit de dividendes de source belge);

- que le dividende a effectivement été perçu, et à quelle date.

Vous ne devez pas joindre les documents à votre déclaration, mais vous devrez pouvoir les présenter en cas de contrôle.

Il convient ici de tenir compte du droit matrimonial. Si vous êtes imposés ensemble en tant que conjoints, vous devez déclarer les revenus de votre capital et de vos biens mobiliers comme suit:

- les revenus faisant partie des fonds propres d'un conjoint en vertu du droit patrimonial doivent être déclarés en totalité au nom de ce conjoint;

- l'ensemble des autres revenus doivent être déclarés pour moitié au nom de chacun des conjoints.

Le même principe s'applique au précompte mobilier retenu à la source.

Le compte sur lequel le dividende a été versé (un compte au nom des deux conjoints ou un compte au nom d'un seul conjoint) est sans importance.

Les revenus mobiliers des enfants mineurs sont ajoutés aux revenus de leurs parents. Les mineurs n'ont donc eux-mêmes pas droit à cet avantage fiscal. Si des enfants mineurs ont perçu des dividendes, le précompte mobilier prélevé sur ces dividendes doit être réclamé dans la déclaration à l'impôt des personnes physiques de leurs parents.

Si vous percevez directement des dividendes d'actions étrangères à l'étranger, sachez que le précompte mobilier n'a pas encore été prélevé à la source. Vous devez donc reprendre ces revenus mobiliers dans votre déclaration. Vous devez dès lors payer un impôt des personnes physiques sur ces revenus, à un taux correspondant à celui du précompte mobilier.

Vous ne devez plus reprendre ces dividendes non plus dans la déclaration annuelle. Attention: seule la première tranche de 800 euros est exonérée. Bien entendu, si vous percevez à l'étranger un montant plus élevé ou des dividendes qui n'entrent pas en ligne de compte pour cette nouvelle corbeille d'exonération, vous devez les déclarer.

Dans le cas d'une succession ou d'une donation avec réserve d'usufruit, la nue-propriété des actions appartient en règle générale aux enfants, et l'usufruit au(x) parent(s). En principe, l'usufruitier percevra les dividendes, c'est donc lui qui devra payer le précompte mobilier. Dans ce cas, l'usufruitier intègre les dividendes dans sa corbeille d'exonération.

Le paiement d'un dividende ne doit pas forcément se faire en espèces. On parle alors d'un dividende 'en nature'. Les mêmes conditions sont d'application pour ces dividendes; ils entrent donc en ligne de compte pour faire partie de la corbeille d'exonération.

Dans le cas des indivisions (par exemple une société civile, ou une indivision née d'une donation ou d'une succession), le précompte mobilier sur les dividendes est en principe payé à la source. Les membres d'une indivision peuvent réclamer le précompte mobilier prélevé - chacun pour leur part. Pour en savoir plus, veuillez consulter les conditions. Les parts de chaque membre sont décrites dans les statuts de la société, l'acte de donation ou la déclaration de succession.

Concrètement, il s'agit des codes 1437 et 2437 du formulaire de déclaration des revenus des personnes physiques pour les revenus de l'année 2021 dans lesquels vous pourrez déclarer le précompte mobilier. Vous n'avez pas à mentionner le montant du dividende reçu dans votre déclaration.

Dans ce cas, vous recevrez une attestation spécifique.

N'oubliez pas de les reprendre dans votre calcul. Vous pouvez ajouter des dividendes jusqu'au moment où votre corbeille d'exonération de 800 euros par personne est remplie.

Informations sur les dividendes chez KBC Brussels et Bolero

KBC Brussels et Bolero ne vous envoient pas d'aperçu personnel pour l'exercice d'imposition 2025 (dividendes perçus pour 2024).

Vous trouverez les informations sur les dividendes de KBC Bank sur vos extraits de compte, dans KBC Brussels Touch et KBC Brussels Mobile.

Sur vos extraits de compte

Vous trouverez les informations sur les dividendes dans l'annexe au décompte de vos dividendes.

Dans KBC Brussels Touch

Sélectionnez le compte sur lequel le dividende a été versé. Vous trouverez l'information dans 'Rechercher et télécharger un rapport' à l'aide du mot-clé 'dividende'. Ne consultez que les décomptes du 01-01-2024 au 31-12-2024. Si vous sélectionnez un décompte individuel, vous trouverez les informations sur les dividendes dans l'annexe.

Dans KBC Brussels Mobile

Sélectionnez le compte sur lequel le dividende a été versé. Vous trouverez l'information dans 'Opérations effectuées' à l'aide du mot-clé 'dividende'. Ne consultez que les décomptes du 01-01-2024 au 31-12-2024.

Si vous sélectionnez un décompte individuel, vous trouverez les informations sur les dividendes dans l'annexe.

Informations sur les dividendes pour votre compte Bolero

Les informations sur les dividendes pour votre compte Bolero sont disponibles sur la plateforme Bolero.

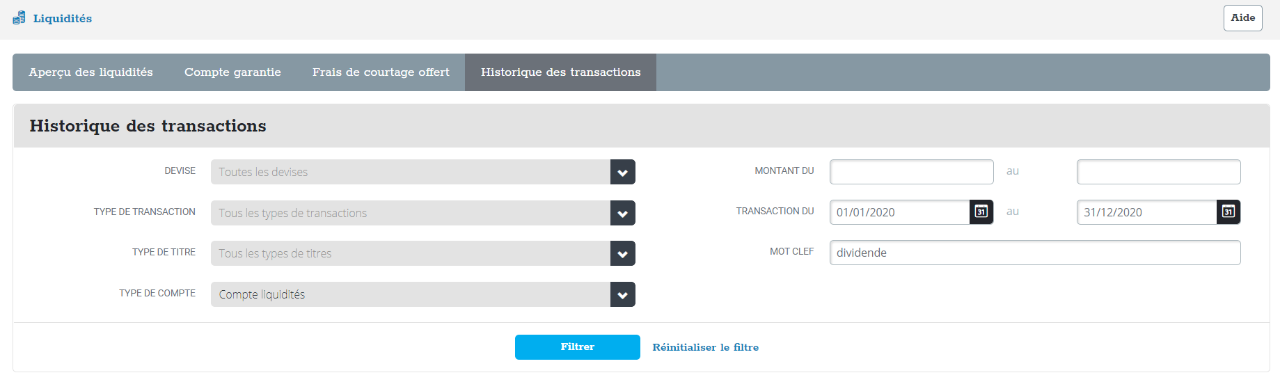

Rendez-vous dans le menu 'Comptes' – 'Historique des transactions', à l'aide du mot-clé 'dividende'. Sélectionnez les transactions du 01-01-2024 au 31-12-2024. Si vous cliquez sur le bouton d'informations (i-bouton), vous verrez les détails et le montant du précompte mobilier.

Attention! Vous retrouverez ainsi tous les dividendes mais vous ne pouvez pas réclamer le précompte mobilier pour tous les dividendes. Pour en savoir plus, veuillez consulter les questions fréquemment posées ci-dessus.